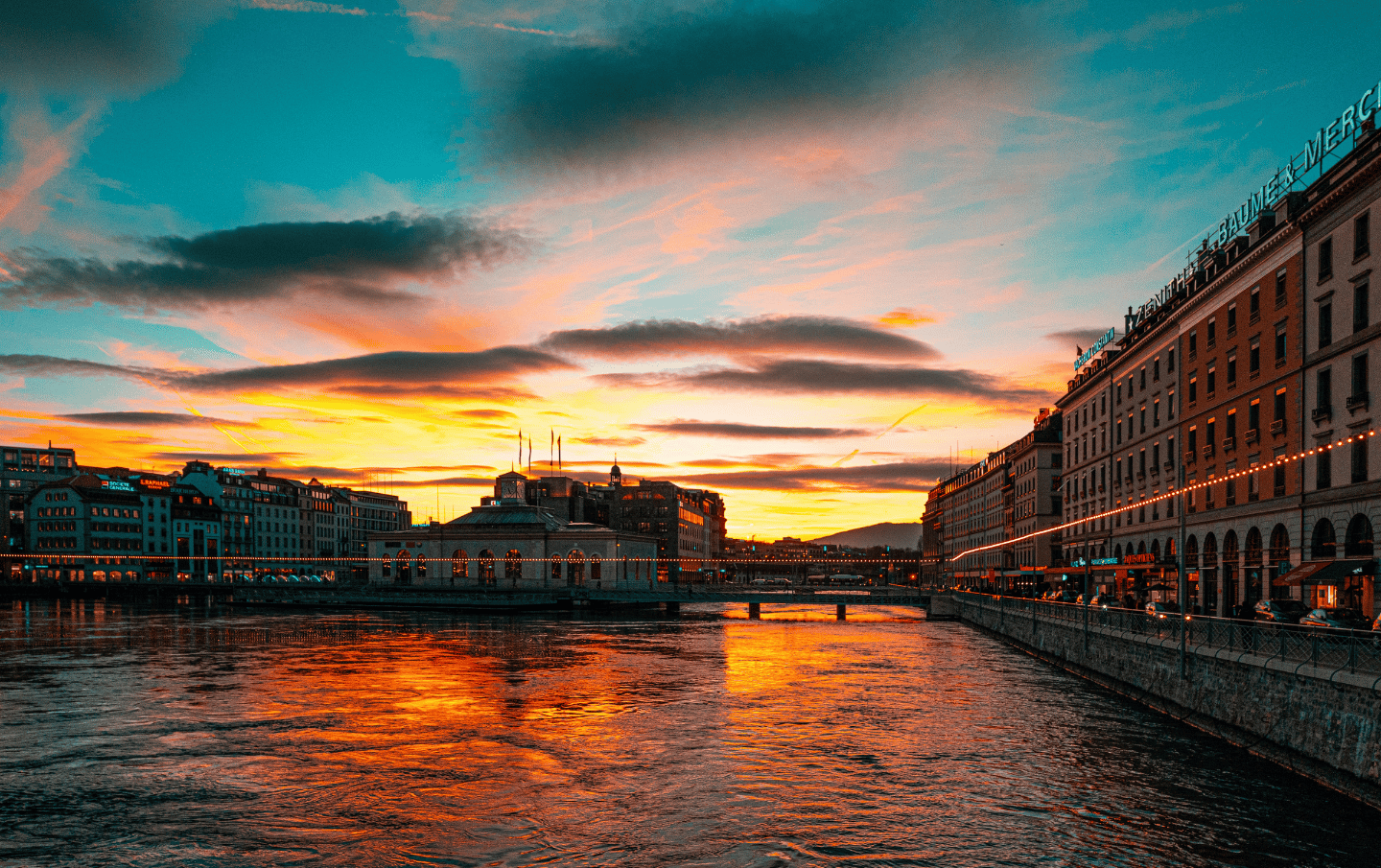

Impôt à la source Genève :

les 7 erreurs fatales en cette période de rectification

( les 6 ème et 7 ème sont les plus courantes )

1. Ne pas vérifier les prélèvements de l’employeur

Beaucoup de contribuables font confiance à l’employeur pour appliquer le bon taux d’imposition, sans vérifier les prélèvements effectués. Cette négligence peut entraîner des surprises lors de la rectification ou un déséquilibre entre le montant prélevé et l’impôt réel dû. Par exemple, un taux erroné, comme 11 % au lieu de 8,94 %, peut représenter une différence significative sur l’année. (1'236 CHF sur un salaire de 60'000 CHF) Prenez l’habitude de comparer les prélèvements avec votre certificat de salaire et votre situation fiscale réelle.

2. Omission des justificatifs requis

Une demande de rectification sans les documents justificatifs nécessaires sera incomplète et risque d’être rejetée ou retardée. Les pièces à fournir dépendent de votre situation personnelle et des corrections que vous souhaitez demander. Ces documents permettent de prouver votre situation réelle et d’éviter toute contestation de l’administration fiscale. Prenez le temps de préparer un dossier complet avant de soumettre votre demande, afin de garantir son traitement rapide et efficace.

3. Déclaration incomplète des revenus du conjoint

Pour les couples mariés, il faut déclarer les revenus réels du conjoint, qu’ils soient perçus en Suisse ou à l’étranger. Une omission à ce niveau, que ce soit volontaire ou involontaire, peut entraîner des erreurs dans le calcul de votre impôt. Si vous êtes soumis au barème Cr, cette déclaration est cruciale, car elle permet à l’administration fiscale de calculer un taux ajusté basé sur les revenus combinés. Assurez-vous de collecter et de fournir tous les justificatifs nécessaires pour éviter des complications.

4. Confusion entre les barèmes

Une mauvaise compréhension ou déclaration des barèmes peut entraîner une imposition incorrecte, souvent désavantageuse. Par exemple, un célibataire ayant droit au barème H (famille monoparentale) mais imposé sous A0 perd des avantages fiscaux importants. Il est essentiel de comprendre les barèmes applicables à votre situation et de vérifier leur application par l’employeur pour éviter des erreurs qui nécessiteront une rectification ultérieure.

5.Mauvaise catégorisation des enfants à charge

Une erreur dans la déclaration des enfants à charge peut entraîner un rejet ou une correction défavorable lors de la rectification. Par exemple, un enfant majeur non éligible déclaré comme charge ou une omission d’enfant à charge admissible peuvent avoir un impact direct sur votre imposition. Chaque situation doit être justifiée par des documents appropriés. Une attention particulière est nécessaire pour les concubins, où chaque parent peut demander une demicharge selon les règles applicables.

6. Demander une rectification sans simulation préalable

Effectuer une demande de rectification sans vérifier au préalable si celle-ci sera favorable est une erreur courante. Cette imprudence peut être encore plus préjudiciable dans le cadre des démarches liées à la TOU ou au quasi-résident. Ces démarches peuvent parfois augmenter l’impôt à payer, surtout si elles incluent des revenus ou éléments initialement non pris en compte. Avant de soumettre votre demande, une simulation est donc indispensable. Cela vous évitera des désagréments financiers et des situations de trésorerie inconfortables, comme le versement inattendu d’un montant supplémentaire.

7. Non-respect des délais

Le non-respect du délai de dépôt pour la rectification de l’impôt à la source, fixé au 31 mars de l’année suivante, est une erreur fréquente aux conséquences graves. Si vous ne soumettez pas votre demande dans ce délai, l’administration fiscale refusera toute modification volontaire, même si des erreurs ont été commises dans votre imposition initiale. Les autorités fiscales peuvent corriger certains éléments de leur propre initiative jusqu’à cinq ans après le prélèvement, mais ces rectifications sont limitées et ne couvrent pas les changements comme le rattachement d’enfants ou la modification de barème. Soyez vigilant sur les délais pour préserver vos droits fiscaux.

En savoir plus sur l’impôt à la source à Genève 👇👇

Comprendre l’impôt à la source dans le canton de Genève

Vous êtes salariés soumis à l’impôt à la source à Genève, résidents ou frontaliers. Découvrez le fonctionnement de l’impôt, la vérification de votre taux, les barèmes applicables et vos démarches pour corriger ou optimiser votre imposition, comprendre votre imposition, vérifier votre taux et effectuer vos démarches de rectification.

1. Fonctionnement de l’impôt à la source

1. Fonctionnement de l’impôt à la source

1.1 Qu’est-ce que l’impôt à la source ?

L’impôt à la source est une méthode où l’employeur prélève directement une partie de votre salaire brut annuel pour la reverser aux autorités fiscales.

1.2 Pourquoi ce système ?

Simplicité : Pas de déclaration fiscale classique pour la majorité des salariés.

Automatisation : Paiement réparti sur l’année, directement à la source.

Note 🔎 : Attention aux nouveautés concernant l'impôt à la source 2024

➔ Enfant majeur

➔ Imposition équitable des parents assumant à parts égales leurs enfants

2. Qui est concerné par l’impôt à la source ?

2. Qui est concerné par l’impôt à la source ?

2.1 Résidents de Genève

Salariés étrangers domiciliés ou en séjour dans le canton de Genève avec un permis comme B, L …

Revenus soumis à l’imposition :

Salaire brut.

Primes, bonus et commissions.

Allocations familiales.

Prestations compensatoires (chômage, etc.)

2.2 Frontaliers travaillant à Genève

Salariés résidant en France exerçant leur activité dans le canton de Genève.

Revenus soumis à l’imposition :

Salaire brut.

Primes, bonus et commissions.

Allocations familiales Suisse.

3. Barèmes d’imposition

Barème H : Familles monoparentales avec enfants

(famille monoparentale) avec vos enfants ou vivant en concubinage (union libre ou pacs français) avec des enfants nés d'une union précédente. Les enfants doivent être :

soit des enfants mineurs en garde principale

soit des enfants majeurs de moins de 25 ans, si : le domicile officiel des enfants est chez vous, et o vous êtes est le seul parent à en assurer l'entretien, et o les enfants ne sont au bénéfice d'aucune contribution d'entretien ou pension alimentaire.

Barème A0 : Célibataires

Ce barème s’applique par défaut à tous les célibataires avec ou sans enfant ou autres personnes à charge. Le barème A0 s'applique si l’employé :

est célibataire, divorcé, veuf, séparé (judiciairement ou de fait), avec ou sans enfant à charge

vit en union libre (concubinage ou Pacs français), avec ou sans enfant à charge

Note 🔎 : Célibataires en concubinage avec enfants à charge

Pendant l’année fiscale, ces contribuables sont imposés au barème A0 (célibataire sans charges).

Une demande de rectification peut être effectuée à la fin de l’année pour inclure une demicharge familiale par enfant à charge.

Cela permet de réduire le revenu imposable et d’obtenir un remboursement d’impôt.

Barème B : Couples mariés avec un seul conjoint actif

Le Barème B s’applique si un seul des conjoints perçoit un revenu.

Exemple : Monsieur est au foyer, Madame travaille

Barème C : Couples mariés avec deux conjoints actifs

S’applique par défaut pour les couples où les deux conjoints perçoivent un revenu. Ce barème s’applique si vous êtes marié ou en partenariat enregistré et que votre conjoint perçoit également des revenus, qu’ils proviennent d’une activité salariée ou indépendante, ou d’indemnités d’assurance (chômage, maladie, accident, maternité, etc.), que ces revenus soient en Suisse ou à l’étranger.

Zoom sur le barème Cr (Couples avec deux revenus)

Ce barème tient compte des revenus combinés des deux conjoints pour offrir un taux global par rapport au barème C. L'intégration des revenus réels du conjoint, en Suisse ou à l'étranger (barème Cr), est nécessaire pour les couples mariés, même si le résultat est défavorable.

Note : Pour plus d’information sur les barèmes vous pouvez consulter le site : https://www.getax.ch/guide-is/directives-IS2023/52Typesdebaremesaappliquerparles.html https://www.ge.ch/impot-source/baremes-perception-calculette-impot-source

4. Vérification de votre taux d’imposition

Annualisation pour le taux

Le taux d’imposition est calculé sur la base d’un revenu annualisé, y compris :

• Salaire mensuel x 12.

• Bonus, primes, commissions et autres revenus non périodiques.

Astuce : Utilisez le montant brut total (ligne 8 du certificat de salaire) pour une estimation précise.

Exemples par barème

Exemple 1 :

Célibataire sans enfants (Barème A0)

Revenu annuel brut : 72'000 CHF.

Taux : 11,47 %.

Impôt annuel total : 72'000 x 11,47 % = 8’258 CHF.

Exemple 2 :

Célibataire en concubinage avec un enfant (Barème A0 puis rectification)

Revenu brut annuel : 84'000 CHF.

1. Imposition initiale au barème A0 :

-Taux : 13,40 %

Impôt annuel : 84'000 x 13,40 % = 11’256 CHF.

2. Après rectification avec ½ charge pour un enfant

Impôt annuel : 3’720 CHF.

3. Remboursement d’impôt :

Différence : 11’256 – 3’720 = 7’536 CHF de remboursement

Exemple 3

Célibataire en concubinage avec deux enfants (Barème A0 puis rectification)

Revenu brut annuel : 96'000 CHF.

1. Imposition initiale au barème A0 :

Taux estimé : 14,86,2 %.

Impôt annuel : 96'000 x 14,86 % = 14’266 CHF.

2. Après rectification avec 2 fois ½ charge pour deux enfants :

Impôt annuel : 4’573 CHF.

3. Remboursement d’impôt :

Différence : 14’266 – 4’573 = 9’693 CHF de remboursement

Exemple 4 :

Couple marié, deux revenus à Genève, sans enfants (Barème C puis Cr)

Revenu annuel conjoint 1 : 65'000 CHF

Revenu annuel conjoint 2 : 36'000 CHF.

1. Avec barème C :

Taux du conjoint 1: 10,02 %.

Impôt annuel conjoint 1: 65’000 x 10,02% = 6’513 CHF.

Taux du conjoint 2: 1,95%.

Impôt annuel conjoint 2 : 36’000 x 1,95% = 702 CHF

2. Avec barème Cr :

Impôt annuel total : 101'000 chf

Taux : 6,37 %.

Impôt annuel total : 101'000 x 6,37 % = 6’434 CHF.

3. Différence d’impôt :

781 CHF de remboursement

Exemple 5 :

Couple marié, deux revenus à Genève, avec deux enfants (Barème C puis Cr)

Revenu annuel conjoint 1 : 84'000 CHF.

Revenu annuel conjoint 2 : 72'000 CHF.

Total annuel : 156'000 CHF.

Avec barème C :

Taux du conjoint 1: 6,85%.

Impôt annuel conjoint 1: 84’000 x 6,85% = 5’754 CHF.

Taux du conjoint 2: 1,95%.

Impôt annuel conjoint 2 : 72’000 x 5,14% = 3’701 CHF.

1. Avec barème Cr :

Taux: 7,26 %

Impôt annuel total : 156'000 x 7,26 % = 11’326 CHF.

2. Différence d’impôt :

1’871 CHF restant due par les contribuables

Exemple 6, 7 & 8

Exemple 6 : Couple marié, un seul revenu, sans enfants (Barème B0)

Revenu annuel conjoint actif : 96'000 CHF.

Taux : 6,52 %.

Impôt annuel total : 96'000 x 6,52 % = 6’259 CHF.

Exemple 7 : Couple marié, un seul revenu, avec deux enfants (Barème B2)

Revenu annuel conjoint actif : 96'000 CHF.

Taux : 0,16 %.

Impôt annuel total : 96'000 x 0,16 % = 154 CHF.

Exemple 8 : Célibataire avec deux enfants à charge (Barème H2 famille monoparentale)

Revenu annuel brut : 100'000 CHF.

Taux : 1,56 %.

Impôt annuel total : 100'000 x 1,56 % = 1’560 CHF.

Exemple 9 :

Couple marié, deux revenus un à Genève (frontalier) et un en France ( , sans enfants (Barème C puis Cr)

Revenu annuel conjoint 1 Genève : 75'000 CHF. Revenu annuel conjoint 2 France : 36'000 CHF.

Avec barème C :

Taux : 11,60 %.

Impôt annuel total : 75'000 x 11,60% = 8’700 CHF.

Avec barème Cr :

Taux : 7,66 %.

Impôt annuel total : 5’745 CHF

Différence d’impôt :

2’955 CHF de remboursement

5. Vos droits et démarches

5.1 Pour les résidents de Genève

Demande de rectification : En cas d’erreur dans le barème, correction nécessaire (célibataire avec enfant à charge, revenus du conjoint ou changement de situation familiale.

📌 TOU obligatoire :

Revenus annuels bruts supérieurs à 120'000 CHF / an

Revenus bruts non soumis à l’impôt à la source atteignent 3'000 chf ( pensions alimentaires reçues, revenus accessoires, revenus de la fortunes, revenus fonciers…)

Fortune imposable supérieur à 86'833 CHF pour un célibataire et 173'666 chf pour les époux vivant en ménage commun (en tenant compte de 43'417 francs (déduction faite de la fortune de l’enfant à charge) pour chaque charge de famille supplémentaire.

Votre conjoint (couple marié) est sans activité

A fait l’objet d’un TOU l’année fiscale précédente

📌 TOU facultative : Vous souhaitez faire valoir des déductions supplémentaires

3 ème pilier A

Rachât de 2ème pilier

Pension alimentaire versée

Frais de garde

Autres frais déductibles

Il est vivement conseillé d’effectuer une simulation avant de soumettre une demande de TOU facultative afin de vérifier que celle-ci vous sera avantageuse. À noter également qu’une fois la TOU facultative demandée, vous serez soumis à la TOU obligatoire pour les années suivantes.

5.2 Pour les frontaliers

Demande de rectification : En cas d’erreur dans le barème, correction nécessaire (célibataire avec enfant à charge, revenus du conjoint ou changement de situation familiale.)

📌 TOU facultative QR ( Quasi-Résident). Vous souhaitez faire valoir des déductions supplémentaires :

3 ème pilier A

Rachât de 2ème pilier

Pension alimentaire versée

Frais de garde

Autres frais déductibles

Condition : au moins 90 % des revenus mondiaux (contribuable et éventuel conjoint) doivent être imposables en Suisse

Il est vivement conseillé d’effectuer une simulation avant de soumettre une demande de QuasiRésidant facultative afin de vérifier que celle-ci vous sera avantageuse. Il est important de noter que la demande de statut de Quasi-Résident facultatif est valable pour une seule année. Vous devrez soumettre une nouvelle demande pour chaque année suivante.

Démarches :

Vérifiez votre certificat de salaire

Consultez votre certificat de salaire ou attestation de quittance pour confirmer que votre situation familiale a été déclarée correctement en vérifiant le barème.

Vérifiez votre taux d’imposition

Outil pratique : Calculatrice officielle. Examinez votre imposition au cours de l’année et identifiez les corrections possibles.

Effectuez la demande de rectification

Remplissez le formulaire de demande de rectification en ligne https://www.ge.ch/edemarches-fiscales

Ou utilisez le formulaire papier reçu ( à domicile pour les résidents, chez l’employeur pour les frontaliers )

Fournir les documents nécessaires

Déposez votre demande avant le 31 mars de l’année suivant l’imposition.

Suivi de votre demande

Une fois la demande soumise, l’administration fiscale corrigera votre barème et recalculera l’impôt dû. Si vous avez payé trop d’impôts, vous recevrez un remboursement correspondant au montant corrigé. Si un solde reste dû à l’AFC, une facture vous sera envoyée.

Questions fréquentes

(FAQ)

Faites une demande de rectification

Oui, en cas de mariage, naissance ou divorce.

Tous vos revenus mondiaux (salaires, primes, prestations compensatoires).

Comparez votre fortune nette au seuil de 86'833 CHF pour un célibataire et 173'666 chf pour les époux.

Oui, il est imposé et utilisé pour calculer votre taux.

Enfants mineurs et majeurs jusqu’à 25 ans, enfants majeurs étudiants de plus de 25 ans

Si vous avez des déductions importantes (3e pilier, frais médicaux, frais de garde…).

Oui, si à condition qu’au moins 90 % des revenus mondiaux sont imposés en Suisse.

7. Ressources et outils pratiques

Conclusion

L’impôt à la source simplifie vos obligations fiscales, mais nécessite une vérification chaque année de votre situation pour corriger les erreurs et optimiser votre imposition. Pour plus d’informations, visitez le site officiel du canton de Genève.

Ce site ne fait pas partie du site YouTube™️, Google™️, Facebook™️, Google Inc. ou Facebook Inc. De plus, ce site n’est PAS approuvé par YouTube™️, Google™️ ou Facebook™️ en aucune façon. FACEBOOK™️ est une marque de commerce de FACEBOOK, Inc. GOOGLE™️ et YOUTUBE™️ sont des marques de commerce de GOOGLE Inc.